多くの人にとって、人生最大の買い物であるマイホーム。

家を買いたいと思っても、知識不足や不安でなかなか購入まで踏み切れない人も多いのではないでしょうか。

こちらでは、必要な費用や購入の際の注意点、戸建ての種類など、マイホーム購入のポイントをチェックしていきます。

憧れのマイホーム作りに役立ててください。

目次

みんな知りたい!マイホーム購入の気になる疑問

マイホームを購入したいと思っても、購入に必要な費用、購入のタイミング、ローンを組む条件など、決断する前に色々な疑問が出てきます。

購入のタイミングや一般的な年齢、年収、購入にかかる費用など、疑問を一つひとつ解決していきましょう。

マイホームの購入のタイミング・年齢はいつがいい?

マイホーム購入を決断するに当たっては、それなりの覚悟が必要です。

一般的には、結婚や出産、子どもの進学などの生活の変化、消費税増税前、貯蓄ができたタイミングなど、あるきっかけで購入を決める人が多いようです。

購入の年齢は30〜40代が多くを占めます。

若い時に購入すればマイホームを長い間満喫できる反面、家族構成の変化、転勤などのライフスタイルの変化によってリフォームや引っ越しが必要になることも。

定年退職後、新たな生活に沿った住宅を探して、一括払いで購入するという話も聞かれます。

年収はどのぐらいあったほうがいい?

一括払いで家を購入できる人は別として、多くの人は金融機関の住宅ローンのお世話になることでしょう。

そこで重要になるのが「年収」です。

ローンの申請時、事前審査で年収に占めるローンの返済負担率が計算されます。

返済負担率が年収の25%以内であれば安全ライン、審査が通るのは35%位までと言われます。

注文住宅、分譲戸建、中古戸建の購入時の平均年収は400〜600万円。

事前審査には、年収だけでなく、他の借り入れ状況、勤続年数などの属性の他、金融機関によって審査内容が異なります。

マイホーム購入時に貯蓄はどれぐらいあったほうがいい?

マイホームを買うときは、物件価格のほかに、購入時に支払う頭金、購入の手続きに必要な費用などが発生します。

住宅ローンをフル活用するとしても、通常は家電や家具などのインテリアは住宅ローンに含めることができません。

他にも病気やケガなど予期せぬ事態のための予備費や教育費なども貯金として残しておく必要があります。

インテリアは場合によって異なりますが、大体50万円、予備費は生活費の3ヶ月〜半年分を目安にしてください。

家具家電の輸入・販売も手掛ける工務店などであれば、住宅ローンに家具の購入費を組み込むことが可能になります。

本体価格の10%程度でインテリアの予算も確保できるので、統一感のある素敵な空間をデザインしたい人に人気です。

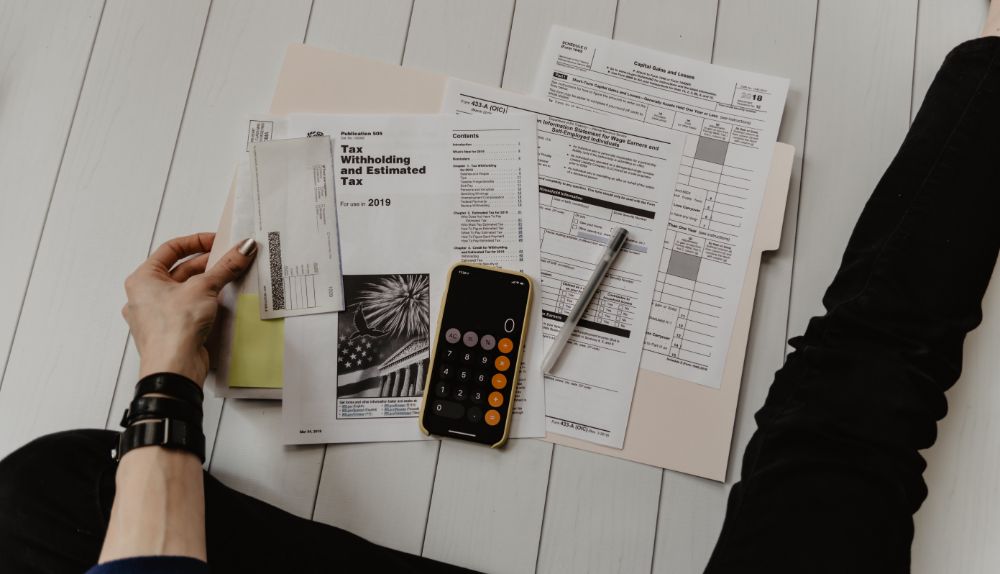

マイホームにかかるお金を把握しよう

マイホーム購入には、物件価格やローンだけに目がいきがちですが、実際は、購入時の諸費用、購入後の維持費や固定資産税、都市計画税など、賃貸ではかからなかった費用が発生します。

こちらでは、購入前に知っておきたい持ち家にかかる費用を詳しく見ていきます。

頭金

住宅購入での頭金とは、物件を住宅ローンで購入する時に、自己資金など、借り入れ以外の方法で支払うお金を指します。

頭金は、売買契約から引き渡しまでの間に払います。

低金利の住宅ローンが確保できれば、頭金ゼロで購入して資金を蓄えておくこともできますが、それによりローンの金利が上がる可能性もあります。

頭金の目安は、物件価格の1〜2割と言われます。

収入に対する住居費3割が妥当と言われることから、住宅購入額から借入額を差し引いて、残りの額を頭金に当てられたら理想的です。

購入の諸費用

住宅購入時には、頭金だけでなく、ローンに含めることができない費用が発生します。

契約時に必要な印紙税、不動産取得税、固定資産税、都市計画税、登記費用に加え、購入代金の一部として、申し込みの時に不動産会社に払う申し込み証拠金、売買契約時に売主に払う手付き金なども必要。

住宅ローンの契約をする時には、さらに印紙税や事務手数料、火災保険料なども加算されます。

仲介会社を介した場合は、仲介手数料も発生します。

これらの諸費用は、物件価格の6〜13%が目安です。

ローン

住宅ローン契約の前に行われる事前審査には、年収に占めるローンの返済率、勤務先の属性、他の借り入れ返済状況、購入物件の担保価値などを判断して、ローンを決定します。

中古住宅でローンを組む場合は、建物の耐久性を考えて、借入期間が短くなります。

一方で、借り入れできる最長年数は35年、ローンの返済は80歳まで。

最長35年ローンを組みたいなら、45歳までにローンを組めば良いことになります。

- ローンの種類

固定金利・固定金利選択型・変動型 - 返済方式

元利均等方式・元金均等方式

といった種類があります。

どれもメリット、デメリットがあるので、情勢や自分の生活に合わせて方式を選びましょう。

お家の維持費用

マイホームを購入した後は、維持費もかかることを覚えておきましょう。

大がかりな維持費は、大体築10年前後から発生し始めます。

外壁や屋根、水まわりの修繕が必要になることが多いです。

外壁や屋根の修繕にはおよそ100万~200万円、水まわりの交換には200万~300万円ほど。

マンションであれば毎月の積立がありますが、戸建てでは自分で積み立てを行う必要もでてきます。

修理が必要になったときにお金の工面に困らないように、事前に維持費用を積み立てておくことをおすすめします。

マイホームの種類とそれぞれのメリット・デメリット

一軒家の注文住宅は、イチから設計に関わることが可能です。

自由度が高いとそれだけ費用もかさみますが、お金に余裕があれば、是非自分の好みに合った家を作りたいもの。

一方で、注文住宅を建てるのは時間も手間もかかって煩わしいという人には、規格住宅や建売住宅もあります。

それぞれの予算や好みに合わせて、どんなタイプがあるか見てみましょう。

注文住宅

理想を詰め込んだ夢のマイホームを建てたい場合は、注文住宅が一番おすすめです。

魅力はなんといっても圧倒的な自由度!

土地さえ確保すれば、外観・間取り・インテリア・住宅機能など、細かい部分まで一から設計可能です。

家族構成や趣味に合った空間をデザインしたり、テレワークをはじめとしたライフスタイルの変化にも柔軟に対応できたりと、こだわりを全部詰め込める自由度の高さがメリットです。

契約から完成までの期間は物件の規模によって大きく変動するため、理想の家づくりを追求すればするほど期間とコストが必要になることを覚えておきましょう。

建売住宅

建売住宅とは、土地と建物をセットで販売する住宅のことです。

同じ仕様の家を数軒建設すれば1軒当たりの費用が抑えられるため、似たような家を数軒建てる傾向にあります。

エリアによっては、注文住宅や規格住宅よりも購入費用を抑えられることもありますが、販売価格のほとんどを土地費用が占めている場合もあり、建物部分の性能や耐震設計などに不安要素があるケースもあります。

完成済みの物件を購入することになるので、購入後すぐに住めるのは大きなメリットですが、自分の好みの設計や材質を取り入れることはできません。

規格住宅

規格住宅とは、いくつか決められたものから、好みの設備や間取り、資材、デザインなどを選んで建てる住宅のことで、「企画住宅」とも呼ばれます。

注文住宅と比較して手間や時間が省け、費用が抑えられます。

また、完成したものを見学できれば、完成時のイメージもつかみやすいでしょう。

規格住宅はすでに購入済みの土地に住宅を建てることができますが、設計の自由度は低いため、土地の形に合わないという可能性もあります。

規格住宅に多いのは、3〜4人家族に合わせた3LDKと言われます。興味があったら、自分の家庭に合ったコンセプトの商品があるか探してみてください。

マイホーム購入時にやることリスト

マイホームを購入したいと思った時、住む場所を決める、予算を立てる、不動産会社を選ぶなど、まずやることがあります。

自分の生活や家族の人数、将来設計などを思い描いて、やることリストを書き出してみましょう。

一緒に暮らす家族構成を考えて住む場所を決める

住む場所を決める時、土地の安全性、治安、生活の便利さなど、誰しも重視するポイントがあります。

子どもがいる世帯では、学校や公園などの近さが鍵となるでしょう。

親に子どもを預けたり、いずれ介護が必要になった時を想定して、親世帯との家の近さを考えることも時には必要です。

高齢者がいる家庭は、医療施設、福祉サービスの充実度、買い物の便利さなども重要となります。

賃貸と異なり、持ち家は簡単に場所を変えられないだけに、場所選びは慎重にしましょう。

マイホームの予算を立てる

マイホームの購入に住宅ローンを組むとしても、生活に支障のない予算を立てることが大切です。

住宅ローンの年収負担率は25〜35%と言われますが、実際は25%程度が無理なく返済できる額と言われます。

例えば年収400万円の人が25%の負担率で返済すると、毎月の返済額は約8.3万円。

それを目安に、金利や年数を考えて借りられる額を計算してみましょう。

引っ越し費用、家電や家具の費用、さらに毎年の税金、他にもかかる費用を加えることもお忘れなく!

不動産会社を選ぶ

後々まで「買ってよかった」と思える物件に出会うために、意外に重要なのが頼りになる不動産会社を選ぶことです。

不動産会社には「売主」「仲介」「販売代理」の3つの種類があります。

中古物件は「仲介会社」がメインとなって売買条件の調整や契約手続きなどを行い、売主、買主共に不動産会社への仲介手数料を支払います。

分譲物件の場合は、周辺情報や資金計画などもサポートしてくれる「販売代理会社」が、大きな団地などの場合は、土地開発業者である「デベロッパー」「販売代理会社」「仲介会社」が入って家探しを進めることになります。

地域の工務店なども、土地探し・予算組み・設計・建築までトータルサポートしてくれる場合もあります。

一から家を作る注文住宅でも一気通貫で対応してくれるので安心です。

情報収集

理想のマイホームを手に入れるためには、情報収集は欠かせません。

方法としては、情報を一目で閲覧できる情報誌や新聞、情報が豊富な不動産会社、検索機能で簡単に調べられるインターネットなどが主流です。

新築建売にはインターネット、注文住宅は住宅展示場やモデルルームのほか、インスタグラムやピンタレストなどの画像共有サービスでも情報を仕入れることができます。

中古住宅は不動産会社から情報を収集する傾向にあるようです。

情報源は多いに越したことはありませんが、情報に流されてしまわないように、エリアや価格、家のタイプ、広さや間取りなど、情報収集前に希望条件をまとめておくと効率的に探すことができます。

現地やモデルルームを見学

中古や完成済みの物件で実物が見学できれば、自分が住むことを予想しながら細かく内部をチェックしてみましょう。

中古の場合は、「建物の傷み・傾斜・歪み」には厳しく目を光らせましょう。

耐震性能や断熱性能など、目に見えない部分も細かくチェックして比較検討する必要があります。

反対に、表面的な古さや汚れはあとで修復することも可能なので、そこまで気にしなくても大丈夫です。

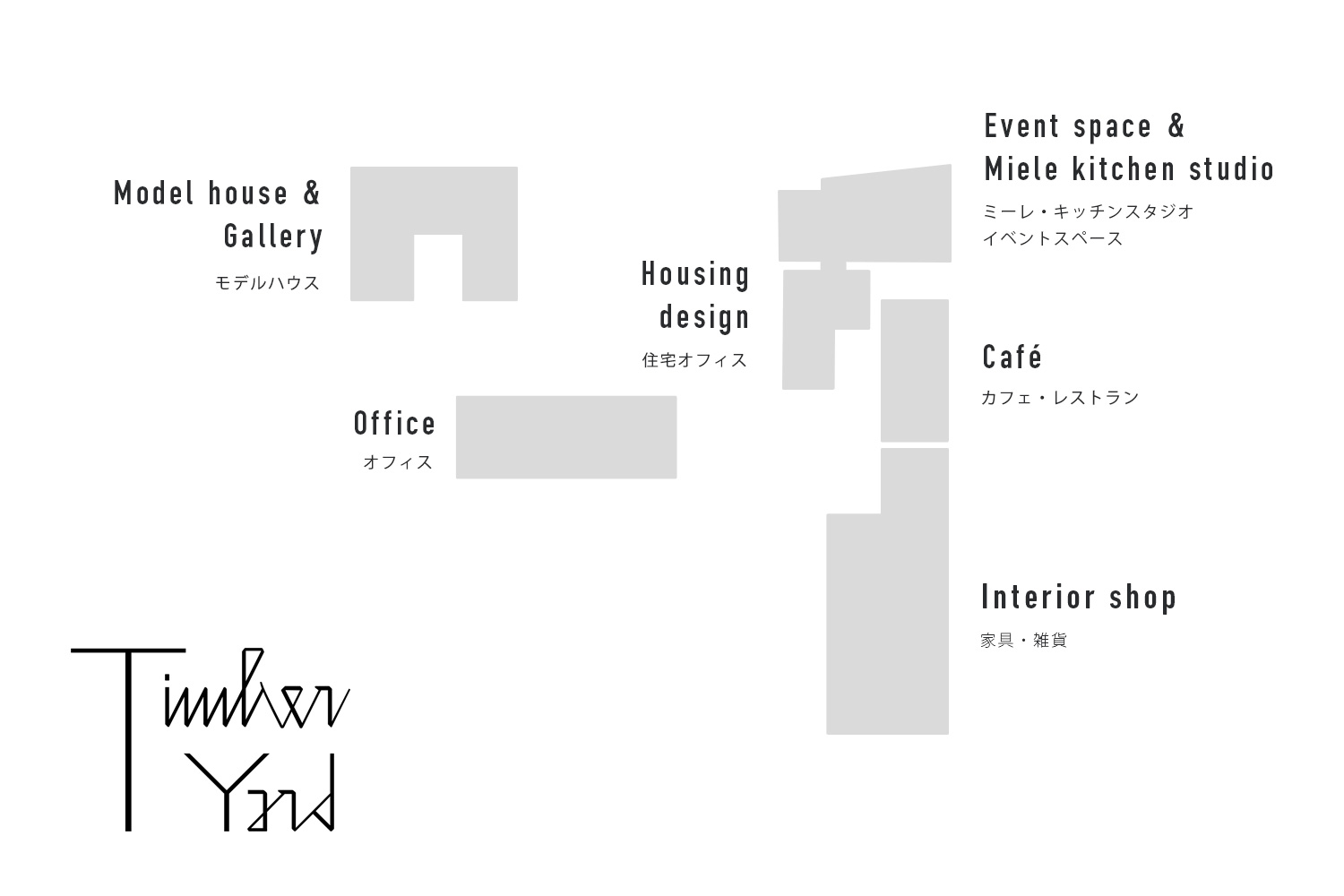

分譲住宅やマンション販売、注文住宅のために作られたモデルハウス・モデルルームは、最新設備が盛り込まれた建物が多いもの。

最新設備はオプション料金となることを踏まえて見学しましょう。

実物もモデルルームも、外気温と室温の差が激しい冬か夏の見学がおすすめ。

断熱性、日当たり、風通し、天井の高さ、収納、隣接する建物、生活動線のチェック、耐震性、リフォームの可能性など、寝たり座ったりして、さまざまな点に注意して見てみましょう。

モデルルームは、購入を考えた時点で早くから見学すれば、いろいろなヒントが得られます。

最近のマイホーム事情や快適に過ごすテクニックを入手できるかもしれません。

かしこく計画を立てて憧れのマイホームを建てよう

持ち家は高い買い物であるものの、賃貸と違ってローンを払った後は自分の持ち物になることが何よりのメリット。

賃貸と比較して、どちらが自分に合うのか、どちらが得なのか、またマイホームを購入することで生活に無理がないか、じっくり考えてみましょう。

何より大事なのは、自分が欲しいと思った時に欲しい物件が見つかること、そして無理のない資金繰りです。

かしこく計画を立てて、あなたやご家族が帰りたくなるマイホームを見つけてみてくださいね。

![cozy life[コージーライフ]](https://timberyard.net/cozylife/wp-content/uploads/2020/10/cozy-life.png)