自分が住むためではなく、投資目的で住宅を購入する不動産投資。

ワンルームマンションや戸建て住宅、貸し別荘などを運用する方や、転勤などでやむなく自宅を貸し出す方もいます。

運用するために投資用住宅を購入する場合、居住用として購入するのとは異なるメリットや注意点があります。

この記事では、投資用住宅を購入する際に把握しておくべきメリットや注意点、失敗しない物件の選び方などを解説していきます。

これから不動産投資を考えたい方は、ぜひ参考にしてください。

投資用住宅とは?

投資用住宅とは、不動産投資を目的に購入し所有する住宅のことです。

投資する住宅の種類は、マンション一室やマンション・アパートを丸ごと一棟、または戸建て住宅が含まれます。

投資用戸建て住宅の特徴

投資用住宅の中でもワンルーム以外のマンションや戸建て住宅の場合、主なターゲットはファミリー世帯です。

また、マンションよりも戸建て住宅は流動性が低く、入居者が決まると長期的に家賃収入が見込めるのが特徴です。

そのため、資金計画やキャッシュフローが立てやすいでしょう。

投資用住宅の収入源は2種類

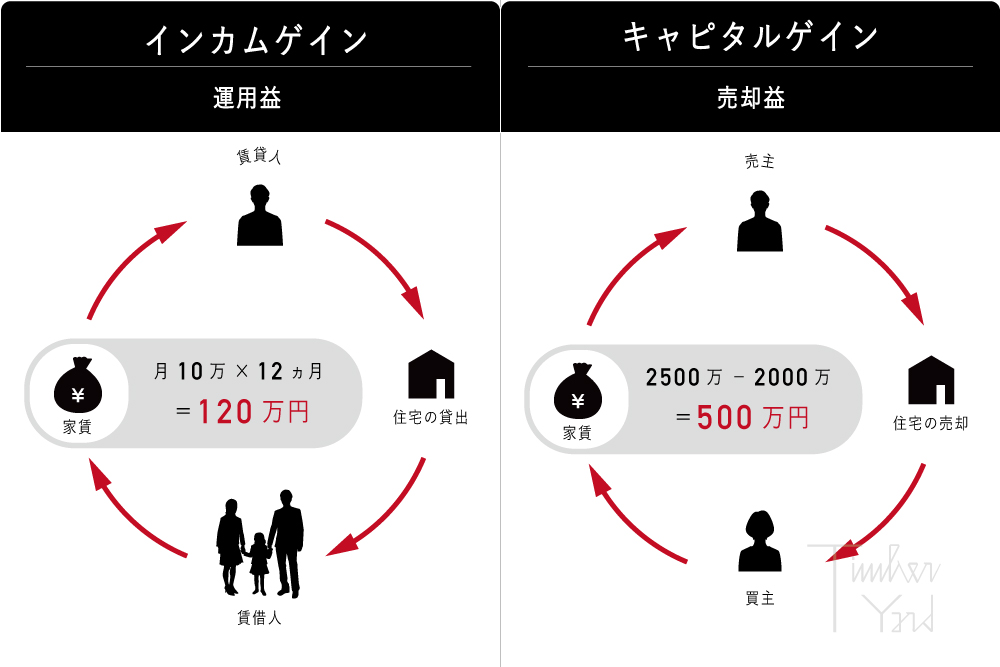

投資用住宅の収入源は、インカムゲイン(運用益)とキャピタルゲイン(売却益)の2種類で、主流は長期的利益が見込めるインカムゲインです。

購入した住宅を運用する方法で、住宅を貸し出し、家賃収入から利益を得ます。

たとえば戸建て住宅の家賃が月10万円の場合、年間のインカムゲインは120万円と計算できます。

安く買った住宅を売却することによって利益を得る方法です。

2000万円で購入した戸建て住宅を2500万円で売却できれば、キャピタルゲインは500万円です。

キャピタルゲインなら、一度にまとまった利益が得られます。

投資用住宅のメリット

ここでは、インカムゲインのある投資用住宅を持つメリットについて紹介します。

ミドルリスクでロングリターン

不動産投資は株式投資やFXなどと比べて、資産価値が暴落したり、短期間で資金が消滅したりする可能性が低い投資といわれています。

ただし、不動産投資の利回りは平均で4〜5%といわれ、金融系投資のような10%を超えるハイリターンは期待できません。

また、入居者が決まらないリスクや、周辺環境の変化による資産価値下落のリスクがあります。

しかし、適切に対処すれば、長期的に安定した利益が得られます。

年金の代わりになる

投資用住宅を運用すると、住宅ローンの返済分を差し引いても、家賃収入の多くの割合が利益として残ります。

そのため、残った利益を老後の生活資金にまわせるので、安心を担保できます。

人生100年時代といわれる現代において、投資用住宅は長期的な資金づくりの有効な収入源になるでしょう。

生命保険の代わりとなる

投資用住宅の場合、ローンを利用する際に、金融機関から団体信用生命保険への加入を求められます。

団体信用生命保険は、ローン契約者が亡くなったり、高度障害状態になったりした場合に、ローン残額が保険金で支払われます。

投資用住宅は残された家族に相続できるため、引き続き家賃収入を得たり、売却したりできます。

ただし、団体信用生命保険に加入すると、ローン金利(0.1〜0.3%程度)が上乗せされるので、確認しておきましょう。

インフレ対策になる

投資用住宅は現物資産のため、インフレになっても資産価値が下がりにくい特徴があります。

インフレになると家賃も上昇しやすいため、物価が上昇しても収入をカバーしやすいでしょう。

インフレになるとお金の価値が下がりますが、ローン借入額が実質的に減ることになるため、不動産投資は有効といえるでしょう。

相続税対策になる

投資用住宅を持つことは、相続税の節税対策としても活用できます。

現金や預貯金は資産評価額100%として課税されますが、不動産の相続の場合は一般的に時価よりも建物は70%、土地は80%程度に資産評価額を下げられるのです。

評価額が下がることで、残された家族の相続税負担が軽減します。

投資用住宅の注意点

投資用住宅を購入する場合、居住用として購入するのとは違う点があります。

ここでは、投資用住宅の注意点を紹介します。

居住用とローンの種類が異なる

投資用住宅を購入する際に契約するローンは「不動産投資ローン」といい、収益用不動産を購入するためのものです。

居住用の住宅ローンとは異なり、ローン返済の原資を家賃収入からとしたり、返済期間や金利が異なったりなど、審査基準が違う点に注意しましょう。

しかし、不動産投資ローンを使うと、少ない自己資金で大きな利益を得ることが可能です。

入居者が見つからないリスクがある

投資用住宅で家賃収入を得ようとしても、入居者が見つからないリスクがあります。

ローンの支払いや税金だけが発生し、収入を得られないのは避けたいところです。

そのためには、入居者が見つかりやすい立地、または魅力的な外観や内装の家を用意する必要があります。

また、入居者を募集する仲介業者選びにも注意しましょう。

老朽化によって資産価値が下がる

投資用住宅は、いずれ老朽化するため資産価値が下がります。

築年数が進むにつれて、入居者を得るために家賃設定を下げざるを得ないこともあるでしょう。

資産価値の下降を緩やかにする方法は、立地条件や特殊な設備があるなど、需要を維持できる環境をつくることと、適切な修繕やリフォームをすることです。

そのためには、投資用住宅を購入する前から、長期的な視点で計画したり、信頼できる施工業者を選んだりしておく必要があるでしょう。

投資用住宅には居住できない

不動産ローンを活用して投資用住宅を購入すると、入居者が見つからないからといって、持ち主が居住することは契約違反になる可能性があります。

家賃収入がないため、ローン返済が滞るリスクがあるとして、認められないことが多いでしょう。

不動産ローン完済後で入居者がいなければ、持ち主が住むことは可能です。

失敗しない投資用住宅の選び方

投資用住宅で長期的に家賃収入を得るためには、確実に入居してもらう必要があります。

入居者に選ばれるのはどんな住宅でしょうか。

ここでは、失敗しない投資用住宅の選び方を紹介します。

利回りだけ見て判断しないで選ぶ

投資用住宅の中でも、戸建て住宅の利回りは8%程度といわれています。

これはワンルームマンションなどに比べると高くなりますが、その分リスクが高いともいえます。

しかし、流動性の低いファミリー世帯がメインターゲットになるため、長期的な家賃収入を得られる魅力もあります。

そのためには、取るべきリスクを把握し、対処していくことが必要です。

人気エリアで選ぶ

投資用住宅を購入する場合、人気エリアを選ぶと入居者が決まりやすいでしょう。

なぜなら、賃貸で住宅を探している人は、都市部までのアクセスや立地条件の良いエリアで探す場合が多いと考えられるからです。

ただし、戸建て住宅の場合はファミリー世帯がターゲットになるため、繁華街の近くよりも落ち着いた静かなエリアが好まれます。

周辺環境の利便性の高さで選ぶ

投資用住宅を購入する際には、周辺環境の利便性の高さもチェックしましょう。

ファミリー世帯の場合、買い物や病院などが近くにあるかだけでなく、学校や塾が近くにあるかなども評価基準に大きく関わります。

また、自然災害で被害を受けやすいエリアかどうかも重要なポイントです。

建物管理がしやすいかで選ぶ

投資用住宅を自分で管理するなら、管理しやすい環境かをチェックする必要があります。

投資用住宅は立地条件がどんなに良くても、建物管理ができていないと入居者は決まらないからです。

管理会社に委託する場合は、信頼の持てる会社を選びましょう。

投資用住宅にかかる費用

ここでは、投資用住宅にかかる費用の算出について解説していきます。

目安は物件価格の20~30%程度

投資用住宅の購入金額以外で、手数料や税金としてかかる初期費用の目安は、物件購入価格の10%程度と融資の手続きなどで10〜20%、合わせて20~30%程度といわれています。

住宅ローンの審査内容によっては、ほとんどの費用をローン支払いにすることも可能ですが、ある程度の初期費用は用意しておきましょう。

管理コスト

投資用住宅にかかる管理コストの目安は、家賃収入の20~30%程度といわれています。

主にかかる管理コストの項目は、以下の通りです。

投資用住宅にかかる固定資産税は「固定資産税評価額×標準税率(1.4%)」、都市計画税は「固定資産税評価額×標準税率(0.3%)」で計算できますが、自治体によって異なる場合があるため確認しておきましょう。

投資用住宅の購入で長期間の安定収入が期待できます

ここまで、投資用住宅を購入する際に把握しておくべきメリットや注意点、失敗しない物件の選び方などを解説してきました。

投資用住宅は、長期的にリターンのある手堅い収入源といえます。

リスクに対する知識を持ち、適切に対策することで安定した収入が期待できます。

そのためには、入居希望者が魅力を感じる投資用住宅を購入することが必要です。

未来の安心のために、TIMBER YARDの建てる投資用住宅で、資産運用を初めてみませんか?

TIMBER YARDは千葉県を拠点とする、設計から施工までワンストップでお客様の理想を実現する工務店です。

耐震性の高い長期投資向きの住宅を建てられる、SE構法登録工務店でもあります。

施工実例も豊富にあり、快適でデザイン性の高い住宅を提供します。

投資用住宅をお考えの方は、TIMBER YARDにご相談ください。

![cozy life[コージーライフ]](https://timberyard.net/cozylife/wp-content/uploads/2020/10/cozy-life.png)

不動産投資の目的は、購入した住宅を賃貸に出したり売却したりして、購入費用などを差し引いて利益を得ることです。